コラム vol.050

あなたの土地は小規模宅地等の特例が受けられる?その1(自宅編)

執筆:稅理士 萱谷有香

公開日:2014/12/10

「限度面積」まで一定割合の減額がある

「小規模宅地等の特例」とは何かをお伝えしていく前に、この制度ができた背景からお話ししましょう。

地価が高騰したバブル期に比べると、路線価はかなり下落しましたが、それでも都市部では貓の額ほどの居住地でも相続稅を心配しなければなりません。

また、店舗や工場の敷地に高額な相続稅が課されて土地を売卻しなければ相続稅が払えないという事態もおこりうるのです。

事業用の土地や居住用の土地は、いわゆる生活基盤ですから処分してしまうと生活は維持できません。路線価をもとにストレートに課稅されてしまっては大変です。こうした問題に配慮した稅制が、小規模宅地等の特例なのです。

「小規模宅地等の特例」は、亡くなった人の事業用宅地や居住用宅地について「限度面積」までに限り、通常の相続稅評価額から「一定割合の減額」をして相続稅の課稅対象額とするものです。

今回は、この小規模宅地等の特例のうち居住用宅地に焦點を絞って考えてみます。

以下のような計算となります。

- ?「一定割合の減額」とは:居住用宅地の減額割合は80%です。

- ?「限度面積」とは:居住用宅地の限度面積は330m2です。

つまり、現行は330m2までの土地の評価額について80%オフにしてくれるのです。

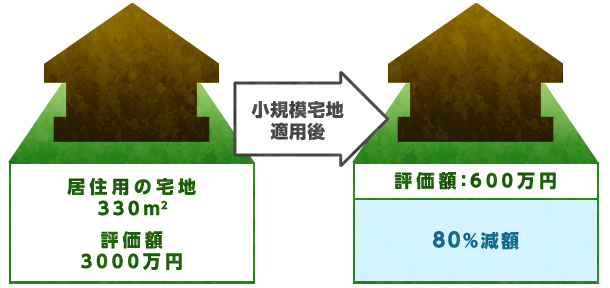

例えば、次の図ように亡くなった人の自宅の敷地が330㎡あったとします。

土地の相続稅評価額が3,000萬円だった場合、80%オフで600萬円に評価が減額されるのです。

相続は誰か、居住か売卻かで特例の適用が変わる

では、自宅の土地を相続した場合には、すべてこのような減額がされるかというとそうではありません。

いくつかの要件を満たさないとこの特例は受けられないのです。

その要件のポイントとなるものが2つあります。

- 1.誰が自宅の土地を相続するのか

- 2.相続後、その自宅に居住するのか、その自宅を売卻するのか

みなさんがご自宅を相続された場合、この特例が適用できそうかどうかについては下記のフローチャートで確認してみてください。

上記の図をご覧いただいてわかる通り、配偶者が自宅の土地を相続した場合には、文句なしに小規模宅地等の特例を受けることができます。

別の言い方をすれば、配偶者は自宅の土地を相続した後に、そこに住み続けてもいいし、その土地を売卻してもよいのです。一方、子どもが自宅の土地を相続した場合には、申告期限(死亡日から10カ月)までに売卻してしまうと、この特例は受けられません。

だからといって、配偶者に自宅の土地を全部相続させると、2次相続でかえって相続稅が高くなる可能性もあります。

ケースバイケースではありますが、できればこの特例は配偶者ではなく同居している子どもに受けてもらうことをお勧めします。なぜなら、配偶者には相続稅を軽減させる特例(配偶者の稅額軽減)があるため、小規模宅地等の特例を受けなくても、稅金が発生しない可能性が高いからです。

例えば、500m2の自宅の土地を相続する場合、1次相続では配偶者が170m2分相続し、同居している子どもが330m2分を相続します(共有名義となります)。

ここで、配偶者が取得した170m2分については小規模宅地等の特例は受けず、子どもの方で適用を受けます。そうすると、同居している子どもは2次相続でも配偶者が1次相続で取得した170m2の土地について適用を受けられることになり稅務効果が高まります。実務上でも自宅の土地に小規模宅地等の特例を適用させるケースは非常に多いので、是非覚えておいてください。